欠損金の繰り戻し還付請求とは?赤字決算で法人税が戻る節税策を徹底解説

会社を経営していると、業績が安定せず赤字決算となる年もあります。

そのような場合に活用できる制度の一つが「欠損金の繰り戻し還付請求」です。

これは、赤字になった年度の損失を、前年度にさかのぼって利益と相殺することで、すでに納めた法人税の一部を還付してもらえる制度です。

この制度をうまく活用すれば、資金繰りの改善や節税効果が期待できます。

特に中小企業にとっては、キャッシュフローを安定させる強力なサポートとなるため、制度の仕組みや手続きを理解しておくことが重要です。

ここでは、繰り戻し還付請求の適用要件や具体的な手続き、注意すべきケースについてわかりやすく解説します。

繰り戻し還付請求を利用するための3つの適用要件

この制度を活用するためには、下記3つの要件をすべて満たす必要があります。自社が繰り戻し還付請求の適用要件に該当するか、確認する必要があります。

要件1:青色申告をしている中小企業者に該当していること

まず大前提として、この制度を利用できるのは青色申告を適用している中小企業者に限られます。さらに、以下いずれかに該当する「中小企業者等」であることが求められます。

- 資本金の額または出資金の額が1億円以下の法人(資本金5億円以上の大法人による完全支配関係がある法人等を除く)

- 資本または出資を有しない法人のうち、常時使用する従業員の数が1,000人以下の法人

- 協同組合等

将来の赤字リスクも見据えて、法人設立後は早めに青色申告の承認を受けておくことが重要です。

要件2:前期に黒字で法人税を納税していること

繰戻し還付は、「前期に納付した法人税」を取り戻す制度です。

したがって、還付の原資となる法人税を納めていること、つまり前期の所得が黒字であることが必要です。

設立1期目の法人や、前期が赤字であった法人は対象外となります。

要件3:当期が赤字(欠損金)であり、期限内に申告すること

当期の決算が赤字(欠損事業年度)であることが要件です。

そして最も注意すべきなのが、欠損金が生じた事業年度の確定申告書を、提出期限内に提出していることです。

この確定申告と同時に、繰戻し還付請求書を提出する必要があります。

期限後申告となった場合は、この制度を利用できなくなるため、厳格なスケジュール管理が求められます。

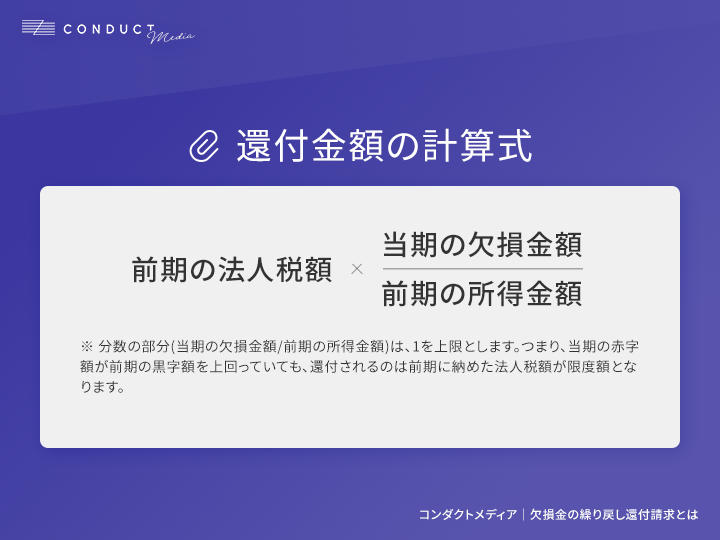

いくら戻る?還付金額の具体的な計算方法

実際に還付される金額はどのように計算するのでしょうか。計算式は以下の通りです。

- 前期の所得金額:800万円

- 前期の法人税額:120万円

- 当期の欠損金額:500万円

この場合の還付金額は、120万円×500万円/800万円=75万円となります。

よって、75万円の還付金額となります。

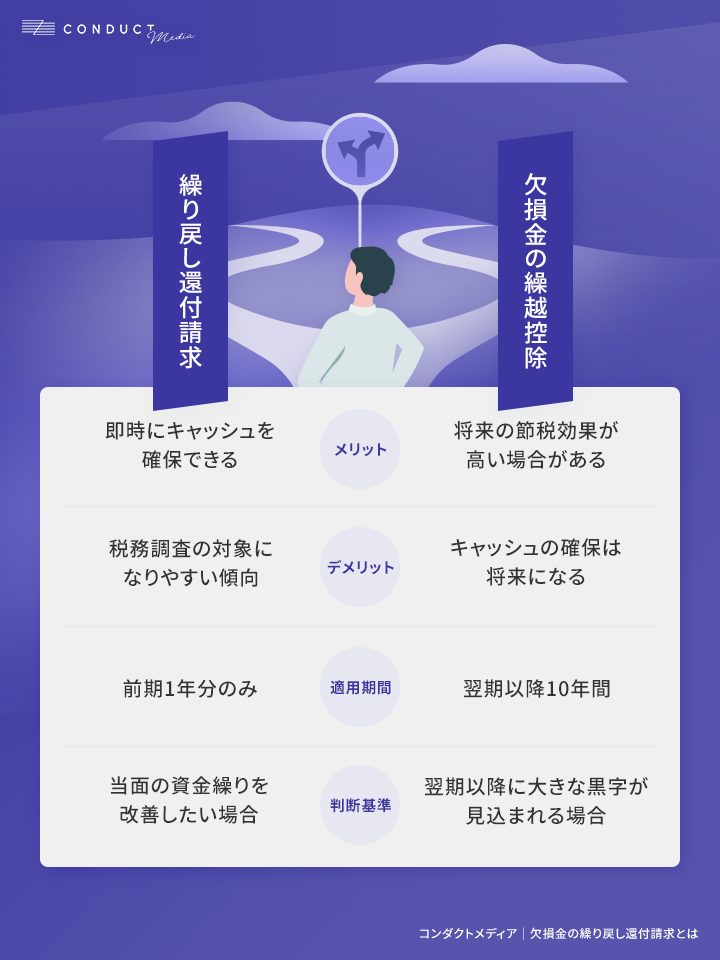

繰戻し還付と繰越控除、どちらを選ぶべきか?

赤字が出た場合のもう一つの選択肢として「欠損金の繰越控除」があります。

これは、当期の赤字を翌期以降10年間にわたって繰り越し、将来の黒字と相殺して法人税を軽減する制度です。

繰り戻し還付請求と欠損金の繰越控除について、両者を比較したものを表にしました。

どちらが有利かは、会社の財務状況や将来の事業計画によって異なります。

「今すぐ資金が欲しい」のであれば繰戻し還付が有効ですが、翌期に大きな利益が見込める場合は、繰越控除の方がトータルの節税額が大きくなる可能性があります。

どちらを選択すべきか、必ず税理士に相談してシミュレーションを行いましょう。

繰り戻し還付請求の具体的な手続きと流れ

STEP1 必要書類を準備する

手続きの際には、以下の書類を提出する必要があります。

- 繰戻還付請求書

- 法人税確定申告書

- 別表一(法人税の確定額を記載)

- 別表七(二)(欠損金の繰戻しに関する明細)

- 付表(計算根拠を記載するもの)

これらの書類を正しく作成しなければ、還付請求は認められません。

会計ソフトを利用すれば自動作成できる場合もありますが、複雑な部分は税理士のチェックを受けるのがおすすめです。

STEP2 確定申告書と還付請求書を作成・提出する

繰り戻し還付請求は、欠損金が生じた事業年度の法人税確定申告書と同時に、「欠損金の繰り戻し還付請求書」を管轄税務署へ提出する必要があります。

つまり、申告期限を過ぎてから「やっぱり還付請求をしたい」と思っても認められませんので、注意が必要です。

STEP3 税務署の審査と還付金の入金

提出後、税務署による審査が行われます。

内容に問題がなければ、請求書に記載した金融機関の口座に還付金が振り込まれます。

還付金はいつ戻る?還付までの期間目安

還付金が実際に戻ってくるまでの期間は、おおむね1〜3か月程度が目安です。

ただし、税務署の審査状況や申告内容によってはもう少し時間がかかる場合もあります。

資金繰りを改善する手段として期待する場合は、還付までの期間を考慮して計画を立てましょう。

繰り戻し還付請求が適用できないケース

繰り戻し還付請求は、手軽にキャッシュを確保できる魅力的な制度です。

しかし、下記のようなケースに該当した場合には適用できないこともありますので、注意が必要です。

設立初年度や青色申告承認を受けていない法人の場合

法人設立初年度は、前期の利益が存在しないため繰り戻し還付請求はできません。また、青色申告承認を受けていない場合も対象外です。

資本金1億円超の大企業は対象外

この制度は中小企業の資金繰りをサポートするための仕組みです。そのため、資本金1億円を超える大企業は対象外となります。

期限後申告は繰り戻し還付請求できないので注意

確定申告の期限を過ぎてしまうと、繰り戻し還付請求はできません。必ず期限内に申告・請求を行うことが必要です。

繰り戻し還付請求は、前期の1事業年度だけ適用できない

繰り戻し還付請求では、欠損金をさかのぼれるのは1事業年度(1年分)だけという点に注意が必要です。つまり、2期前や3期前の利益と相殺することはできません。

また、赤字の金額が大きくても、還付対象となるのは前期の利益の範囲内までです。

制度を利用する際は「どの年度の利益と相殺できるのか」「還付額はいくらになるのか」を事前にシミュレーションしておくと良いでしょう。

まとめ

欠損金の繰り戻し還付請求は、赤字決算となった年度に、前期の利益と相殺して法人税を取り戻せる制度です。

- 青色申告法人であること

- 適用できるのは1期分だけ

- 確定申告と同時に手続きが必要

中小企業にとっては大きな節税効果が期待できるため、赤字決算となった際には必ず検討すべき制度といえるでしょう。

ただし、書類の作成や還付額の計算は専門的な知識を要する部分も多いため、実際の手続きにあたっては税理士に相談することをおすすめします。